vùng cung cầu và thanh khoản là quan trọng bậc nhất khi trade

nơi kiểm tra sàn có chuẩn không

vùng cung cầu và thanh khoản là quan trọng bậc nhất khi trade

Ấn phẩm này nhằm mục đích giúp hoàn thành sứ mệnh của Quỹ “Ứng dụng trong cuộc sống” nhằm hỗ trợ và phát triển giáo dục tài chính dễ tiếp cận và dễ hiểu bằng cách cải thiện văn hóa tài chính và tư duy cầu tiến của xã hội dân sự.

Máy tính và công nghệ thông tin cho phép các nhà giao dịch dự đoán xu hướng giá mà không cần nỗ lực nhiều. Các chỉ báo kỹ thuật làm tất cả công việc cho các nhà giao dịch, giải phóng họ khỏi nhu cầu thực hiện các phép tính thống kê và toán học khó. Ngoài ra, chúng tiết kiệm thời gian cho các nhà giao dịch để phân tích thị trường. Chúng ta phải thừa nhận rằng các chỉ số kỹ thuật không phải là những quả cầu pha lê; họ thất bại và dẫn đến thua lỗ. Nhưng nếu các nhà giao dịch tập trung vào các mô hình biểu đồ và nến có độ tin cậy cao, áp dụng một vài chỉ báo để xác định các điểm vào và thoát hoàn hảo, họ sẽ luôn dẫn đầu cuộc chơi. Vì vậy, chúng tôi khuyên bạn nên sử dụng các công cụ kỹ thuật trong các giao dịch nội bộ của mình không chỉ vì nó thuận tiện mà còn vì nó sẽ giúp bạn giảm thiểu tác động của cảm xúc đến quá trình ra quyết định.

Đường trung bình động là một trong những chỉ báo được sử dụng rộng rãi trong giao dịch. Thương nhân yêu thích nó vì sự đơn giản và hiệu quả của nó.

Trong bài viết này, chúng tôi sẽ giải thích số liệu này là gì và cách sử dụng nó để tối đa hóa lợi nhuận của bạn.

Đường trung bình động là chỉ báo xu hướng. Nó lấy số liệu giá trung bình và do đó, hành động giá trơn tru từ các biến động.

Các loại đường trung bình động

Có 4 loại Đường trung bình động chính mà bạn có thể triển khai trong MetaTrader. Chúng tôi sẽ không cung cấp cho bạn các công thức phức tạp. Điều quan trọng hơn là bạn phải hiểu ý tưởng của từng loại.

Đường trung bình động đơn giản

Thương nhân thường sử dụng Trung bình di chuyển đơn giản. Loại MA này hiển thị giá trung bình gần với giá của khoảng thời gian được xem xét. Kết quả là tất cả các mức giá đều có giá trị như nhau. Ví dụ: nếu chúng tôi có MA 10 ngày, chúng tôi tính tổng của 10 giá đóng cửa và chia cho 10. Mỗi khi giá đóng cửa mới được hình thành, giá cũ nhất sẽ không còn được tính.

MA hàm mũ và MA có trọng số tuyến tính

MA hàm mũ và MA trọng số tuyến tính khá giống nhau. Họ tính giá cuối cùng với hệ số cao hơn. Do đó, các MA này phản ánh hầu hết các biến động giá và cho tín hiệu nhanh hơn. Hãy cẩn thận! Các MA này đưa ra tín hiệu nhanh nhưng một số trong số chúng có thể sai.

làm mịn MA

MA được làm mịn dựa trên MA đơn giản. Thật dễ dàng để xác định chức năng cơ bản của nó sau khi lần đầu tiên nhìn vào tên của nó. MA này xóa hầu hết các biến động giá khỏi các biến động. MA này là thiết lập xu hướng tốt nhất.

Cách triển khai MetaTrader

MA được đặt trong MetaTrader nên bạn không cần tải xuống. Đi tới Chèn – Tìm chỉ báo – Đi tới Xu hướng – và bạn sẽ thấy một đường trung bình động. Điều quan trọng hơn là áp dụng các cài đặt chính xác.

Giai đoạn

Khoảng thời gian là số lượng nến được tính đến trong phép tính. Khoảng thời gian càng dài, MA càng mịn và tín hiệu càng chính xác. MA càng gần với giá thì khoảng thời gian càng ngắn..

Không có quy tắc thống nhất về việc sử dụng khoảng thời gian MA nào. Phân tích các khung thời gian lớn, các nhà giao dịch thích các MA có khoảng thời gian như 50, 100 và 200. Để giao dịch trong các khung thời gian nhỏ hơn, các nhà đầu tư thích các khoảng thời gian nhỏ hơn như 9, 12 và 26.

Giá

Có một số tùy chọn. Chúng có thể là giá đóng, mở, cao, thấp, trung bình, điển hình và giá đóng có trọng số. Tuy nhiên, thông thường, thương nhân sử dụng giá gần.

Sự thay đổi

Cài đặt này được sử dụng để kéo chỉ báo qua lại theo thời gian. Kết quả là đường MA sẽ di chuyển lên hoặc xuống.

Cách sử dụng Đường trung bình động trong giao dịch ngoại hối

Một điều chúng tôi cần nói với bạn. Các MA sẽ đưa ra các tín hiệu trễ vì chúng tính toán giá đóng cửa cuối cùng. Hãy cân nhắc khi sử dụng chúng trong giao dịch của bạn.

Đường băng vàng

Khi một đường MA có chu kỳ nhỏ hơn cắt đường MA có chu kỳ lớn hơn từ dưới lên, đó là tín hiệu mua.

chữ thập chết

Khi một đường MA có chu kỳ nhỏ hơn cắt đường MA có chu kỳ lớn hơn theo hướng lộn ngược, đó là tín hiệu bán.

Sử dụng MA làm các mức hỗ trợ và kháng cự, chúng ta có cơ hội xác định các mức để mở một vị thế.

Khi giá không vượt qua MA, đó có thể là tín hiệu để mua. Ngược lại, sự phá vỡ dưới đường MA sẽ báo hiệu một giao dịch bán.

Mẹo: Nếu giá chạm MA nhiều lần, điều đó có nghĩa là sự đảo chiều đã gần.

MA và các chỉ báo khác Ưu điểm lớn của MA là chúng không phải là chỉ báo duy nhất; chúng là một phần của các chỉ báo kỹ thuật khác. Chỉ báo dựa trên MO nổi tiếng nhất là MACD. Bạn cũng có thể tìm thấy MA trong các công cụ giao dịch như Alligator, Bollinger Bands, Ichimoku Kinko Hyo.

Chúng tôi luôn nhắc nhở các nhà giao dịch rằng không có chỉ báo nào hoàn hảo, vì vậy điều quan trọng là phải kết hợp chúng để có được những cảnh báo mạnh mẽ hơn.

Những chỉ số nào được kết hợp tốt nhất với MO?

Nó luôn luôn là một ý tưởng tốt để sử dụng nến. Chúng đưa ra những tín hiệu mạnh mẽ cho sự đảo ngược và tiếp tục xu hướng. Các chỉ số khác có thể được sử dụng là bộ dao động.

Hãy nhớ rằng bạn cần có ít nhất 2 cảnh báo phù hợp để bắt đầu giao dịch

Tóm lại: hãy tóm tắt những gì bạn đọc ở trên. Đường trung bình động là chỉ báo kỹ thuật của một xu hướng phản ánh biến động giá. Nó cho tín hiệu chậm nhưng vẫn rất hữu ích vì tín hiệu mạnh. Mua khi giá cao hơn MA và khi bạn nhìn thấy một chữ thập vàng. Bán khi giá nằm dưới MA và bạn rơi vào dead cross.

MACD là một trong những công cụ kỹ thuật mạnh mẽ nhất trong kho vũ khí của nhiều nhà giao dịch. Chỉ báo được sử dụng để kiểm tra cường độ và hướng của một xu hướng cũng như để xác định các điểm đảo chiều.

Chỉ báo MACD là viết tắt của Phân kỳ hội tụ trung bình động và cho thấy mối quan hệ của hai Đường trung bình động của giá.

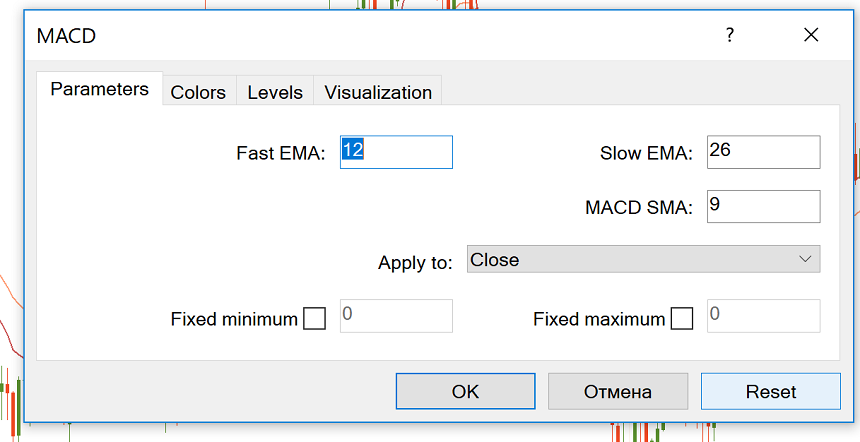

Cách triển khai MACD

Bạn không cần tải xuống vì MACD đã được bao gồm trong bộ chỉ báo mặc định của MetaTrader. Vào “Insert”, tìm “Indicators” và sau đó “Oscillators” – và bạn sẽ thấy MACD. Trong một cửa sổ riêng bên dưới biểu đồ giá, chỉ báo sẽ xuất hiện.

Cài đặt cổ điển bao gồm 12 và 26 EMA và Đường tín hiệu (SMA) với khoảng thời gian là 9. Bạn có thể chọn các tham số khác tùy thuộc vào phong cách và mục tiêu giao dịch của mình. Ví dụ: MACD (5,35,5) nhạy cảm hơn và có thể phù hợp hơn với biểu đồ hàng tuần.

Để tránh tín hiệu giả, tăng số chu kỳ cho đường tín hiệu sẽ làm giảm số tín hiệu chéo. Với đường tín hiệu EMA ngắn hơn, các tín hiệu giao dịch sẽ xuất hiện muộn hơn so với bình thường.

Chỉ báo có thể được áp dụng cho bất kỳ khung thời gian nào, nhưng tốt hơn là chọn những khung từ H1 trở lên.

Cách thức hoạt động của chỉ báo MACD

Ý tưởng chính đằng sau MACD là nó trừ đường trung bình động dài hạn khỏi đường trung bình động ngắn hạn. Bằng cách này, nó biến chỉ báo xu hướng thành động lượng và kết hợp các đặc điểm của cả hai.

MACD không có giới hạn, nhưng nó có giá trị trung bình bằng 0, quanh đó nó có xu hướng dao động khi các đường trung bình động hội tụ, cắt nhau và phân kỳ.

Khi các đường trung bình động di chuyển về phía nhau, sự hội tụ xảy ra. Sự phân kỳ diễn ra khi các đường trung bình di chuyển ra xa nhau. Biểu đồ MACD dưới 0 khi MA ngắn hơn nằm dưới MA dài hơn và trên 0 khi MA 12 kỳ nằm trên MA 26 kỳ. Kết quả là, các giá trị dương của điểm biểu đồ có xu hướng tăng, trong khi các giá trị âm có nghĩa là xu hướng giảm.

Cách sử dụng MACD trong giao dịch ngoại hối

Nhìn chung, thị trường tăng giá khi MACD trên 0 và giảm giá khi nó dưới 0.

MACD cung cấp cho các nhà giao dịch một số loại tín hiệu: đường tín hiệu chéo, mức mua/bán lại quá mức, giao cắt đường trung tâm chéo và chênh lệch.

Khi chỉ báo MACD bắt đầu tăng và sau đó vượt lên trên đường tín hiệu, sự giao nhau trong xu hướng tăng sẽ xảy ra. Sự giao nhau trong xu hướng giảm xảy ra khi chỉ báo MACD bắt đầu giảm và cắt đường tín hiệu xuống phía dưới.

Khi phạm vi giá khá hẹp, MACD hoạt động tốt nhất theo xu hướng. Có thể là một chiến lược tốt để thiết lập một xu hướng và sau đó chỉ sử dụng các tín hiệu MACD phù hợp với xu hướng này.

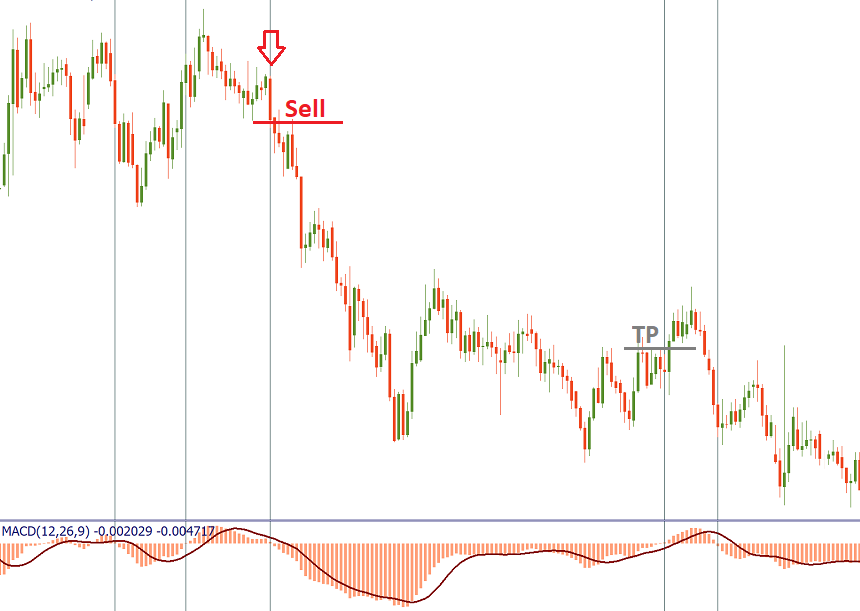

Trên hình bên dưới, bạn có thể thấy rằng trong một xu hướng giảm, thật khôn ngoan khi chỉ giao dịch các giao điểm của MACD âm với đường tín hiệu.

Cũng có thể sử dụng MACD làm bộ tạo dao động. Thị trường luôn quay trở lại giá trị trung bình và MA nhanh luôn quay trở lại MA chậm, đây là kiến thức phổ biến. Chênh lệch giữa các đường trung bình động càng lớn (biểu đồ MACD càng thấp), thị trường càng tăng/giảm và khả năng điều chỉnh giá đưa MACD về 0 càng lớn.

Kết quả là, có thể giao dịch mức cực cao/thấp nhất của MACD như một dấu hiệu cho thấy thị trường đang mua quá nhiều/bán quá nhiều. Vì chỉ báo không có giới hạn trên hoặc dưới, bạn nên đánh giá các điểm cực đoan bằng cách so sánh trực quan các mức MACD. Bạn phải lưu ý rằng loại tín hiệu này yêu cầu xác nhận từ hành động giá hoặc các chỉ báo kỹ thuật khác.

Khi MACD di chuyển trên 0 để chuyển sang dương, sự giao nhau giữa đường 0 trong xu hướng tăng sẽ xảy ra. Nó có thể được sử dụng như một xác nhận của một xu hướng tăng. Khi chỉ báo MACD xuống dưới 0 và chuyển sang âm, sự giao nhau giữa đường 0 trong xu hướng giảm sẽ diễn ra. Điều này có thể được sử dụng để xác nhận một xu hướng giảm.

Chỉ báo MACD đang đưa ra các tín hiệu giao dịch ở đây tương tự như hệ thống hai đường trung bình động. Một chiến lược tốt là mua khi MACD tăng trên đường 0 (giữ vị thế cho đến khi giá trở lại dưới 0) và bán khi MACD xuống dưới đường 0 (và đóng giao dịch khi giá trở lại trên 0). Tuy nhiên, cách tiếp cận này chỉ mang lại lợi nhuận khi các xu hướng mạnh mẽ xuất hiện. Trong thị trường đi ngang đầy biến động, điều này có thể dẫn đến thua lỗ trong giao dịch.

Ngoài ra, lưu ý sự phân kỳ / hội tụ giữa số liệu và giá cả. Sự hội tụ tăng giá được hình thành khi giá đặt các mức thấp hơn thấp hơn, trong khi các mức thấp của biểu đồ MACD tăng (tín hiệu mua). Sự phân kỳ giảm giá được hình thành khi giá tăng, trong khi mức cao nhất của MACD trở nên thấp hơn (tín hiệu bán).

Ưu điểm và nhược điểm

Một trong những ưu điểm lớn nhất của MACD là nó vừa là chỉ báo xu hướng vừa là chỉ báo động lượng. Tuy nhiên, giống như tất cả các chỉ báo kỹ thuật khác, MACD không hoàn hảo. Lỗ hổng chính của nó là nó đưa ra các tín hiệu muộn hơn so với chính hành động giá. Ngoài ra, bạn phải lưu ý rằng chỉ báo MACD không cung cấp các mức cắt lỗ hoặc chốt lãi sẵn sàng để sử dụng.

Phần kết luận

MACD là một chỉ báo kỹ thuật rất hữu ích. Nó tạo ra nhiều tín hiệu khác nhau và có thể đại diện cho nền tảng vững chắc của một hệ thống giao dịch. Bạn có thể lọc ra các tín hiệu sai bằng cách sử dụng MACD kết hợp với các công cụ phân tích kỹ thuật khác. Ví dụ: Phong bì và chỉ báo ADX.

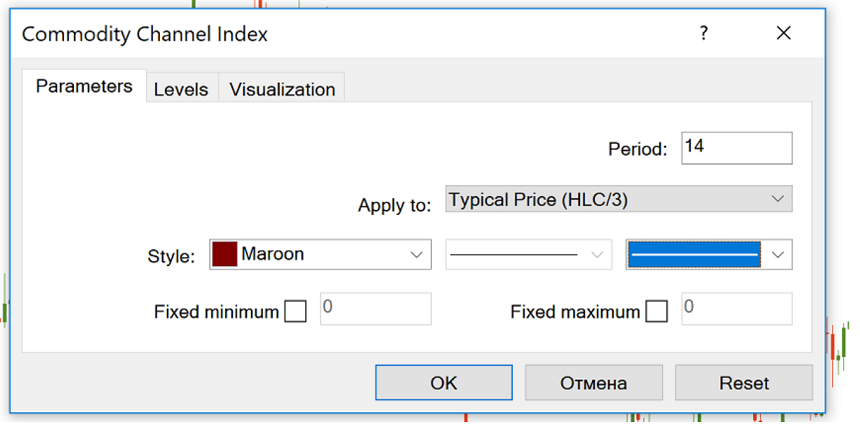

Chỉ số kênh hàng hóa (CCI) là một chỉ báo kỹ thuật được phát triển bởi Donald Lambert vào năm 1980. Nó cho biết khi nào thị trường mua/bán quá mức và giúp đánh giá hướng và sức mạnh của một xu hướng cũng như khám phá các xu hướng mới.

Cách triển khai CCI

CCI được bao gồm trong các chỉ báo MetaTrader mặc định, vì vậy bạn không cần tải xuống. Đi tới Chèn, tìm Chỉ báo, rồi đến Bộ tạo dao động – và bạn sẽ thấy chỉ số kênh chứng khoán. Trong một cửa sổ riêng bên dưới biểu đồ giá, bạn có thể tìm thấy chỉ báo.

Tính năng động của chỉ báo phụ thuộc vào số lượng khoảng thời gian được sử dụng để hình thành nó. Khoảng thời gian càng nhỏ, chỉ báo sẽ càng biến động và càng có nhiều thời gian vượt ra ngoài phạm vi ±100. Theo mặc định, MetaTrader đề xuất “14” là khoảng thời gian CCI. Một cài đặt phổ biến khác là 20 tiết.

Làm thế nào để giải thích

CCI đo lường sự chênh lệch giữa giá trung bình trước đây và giá hiện tại. Chỉ báo dao động trên một đường trung tâm. Khi nó trên 0, điều đó có nghĩa là giá cao hơn mức trung bình lịch sử và khi nó dưới 0 – giá thấp hơn mức trung bình lịch sử.

điều kiện mua quá mức / bán quá mức. Như bạn có thể thấy, các mức +100 và -100 được đánh dấu trong biểu đồ CCI. Nếu chỉ báo tăng trên +100, điều đó có nghĩa là cặp này bị mua quá mức và khả năng điều chỉnh giảm đã tăng lên. Khi CCI đảo ngược từ giá trị dương hoặc gần bằng 0 và tiến tới -100, nó chỉ ra một xu hướng giảm đang hình thành.

Mức giảm xuống dưới -100 có nghĩa là xu hướng giảm mạnh và thị trường trở nên quá bán. Khi CCI tăng lên từ giá trị âm gần như bằng 0 và bắt đầu tiến tới +100, đó là dấu hiệu của một xu hướng tăng đang hình thành.

Lưu ý rằng chỉ báo không có giới hạn tăng hoặc giảm như vậy, mặc dù nó sẽ luôn có xu hướng quay trở lại mức 0 trung bình. Do đó, cần phải xem xét các lần đọc trước đây của chỉ báo để biết giá đảo ngược ở đâu. Sự cần thiết phải giải thích mọi thứ làm cho chỉ số hơi chủ quan.

Phân kỳ/Hội tụ.

Phân kỳ xảy ra khi giá hình thành mức tối đa cao hơn, nhưng CCI hình thành mức thấp hơn. Điều này có thể được xác nhận bằng cách phá vỡ CCI xuống dưới 0 hoặc phá vỡ mức hỗ trợ trong biểu đồ giá. Ngược lại, sự hội tụ xảy ra khi giá hình thành đáy thấp hơn, nhưng CCI hình thành đáy cao hơn. Nó có thể được xác nhận bằng cách phá vỡ CCI trên 0 hoặc phá vỡ ngưỡng kháng cự trong biểu đồ giá.

Phần kết luận

CCI có nhược điểm của nó, giống như bất kỳ chỉ báo kỹ thuật nào khác. Ngoài tính chủ quan mà chúng tôi đã đề cập trước đó, cần phải chỉ ra rằng chỉ báo đang bị tụt hậu so với giá. Do đó, các tín hiệu có thể xuất hiện quá muộn và do đó là sai. Để giải quyết vấn đề, bạn có thể sử dụng CCI cùng với việc phân tích hành động giá cũng như với các chỉ báo kỹ thuật khác sẽ xác nhận hoặc từ chối các tín hiệu của nó.

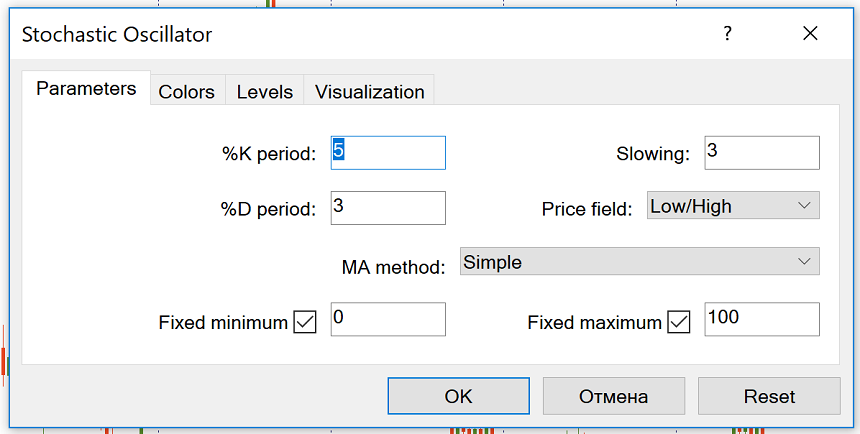

Chỉ báo Stochastic do George C. Lane phát triển vào cuối những năm 1950 và được các nhà giao dịch trên toàn thế giới tích cực sử dụng kể từ đó. Nó đánh giá động lượng của thị trường và so sánh giá đóng cửa với giá trong một khoảng thời gian nhất định. Ý tưởng đằng sau chỉ báo là trong thị trường tăng giá sẽ đóng cửa gần với mức cao và trong thị trường giảm giá sẽ đóng cửa gần với mức thấp.

Chỉ báo Stochastics có thể hiển thị khi tài sản bạn giao dịch bị bán quá mức hoặc mua quá mức. Nó báo hiệu khi động lượng của thị trường đang chậm lại. Ngược lại, điều này có nghĩa là có khả năng xảy ra sự thay đổi trong xu hướng. Do đó, việc quan sát chỉ báo có thể cung cấp cho bạn các tín hiệu và ý tưởng giao dịch.

Cách triển khai chỉ báo

Trong bộ MetaTrader mặc định, chỉ báo Stochastics được bao gồm. Bạn có thể thêm nó vào biểu đồ từ “Insert” – “Indicators” – “Oscillators” và sau đó chọn “Stochastic Oscillator”.

Bộ dao động ngẫu nhiên có thể được sử dụng trong tất cả các khung thời gian. Cài đặt mặc định là 5, 3, 3. Các cài đặt ngẫu nhiên thường được sử dụng khác bao gồm 14, 3, 3 và 21, 5, 5. Chỉ báo ngẫu nhiên thường được gọi là chỉ báo ngẫu nhiên nhanh với mức điều chỉnh 5, 4, chỉ báo ngẫu nhiên chậm với mức điều chỉnh 14, 3, và Hoàn thành ngẫu nhiên với cài đặt 14, 3, 3.

Stochastics chậm làm giảm số lượng giao cắt sai và do đó lọc ra một số tín hiệu sai, trong khi Stochastics nhanh phản ứng nhanh hơn với những thay đổi của giá thị trường. Tùy thuộc vào bạn để chọn các tham số bạn muốn.

Cách giao dịch bằng Stochastic

Chỉ báo ngẫu nhiên được đo bằng% từ 0 đến 100. Chỉ báo được biểu thị bằng hai đường: đường nhanh, còn được gọi là% K (đường liền màu xanh lục) và đường chậm, được gọi là% D (đường đứt nét màu đỏ). Dòng %D là trung bình cộng của %K.

Những đường này cắt nhau khi xung lực thay đổi. Tín hiệu mua là khi %K (màu xanh) cắt %D (màu đỏ) từ dưới lên. Bán khi %K vượt %D từ trên xuống dưới.

Giống như bất kỳ chỉ báo nào khác, Stochastics không tạo ra tín hiệu hiệu quả 100%. Có hai cách để làm cho tín hiệu của chỉ báo này chính xác hơn:

Ngoài ra, giống như các bộ dao động khác, hãy lưu ý các tình huống mà bộ dao động ngẫu nhiên khác với biểu đồ giá. Tín hiệu bán xảy ra khi giá cao hơn, nhưng chỉ báo ngẫu nhiên hình thành mức tối đa thấp hơn (chênh lệch giảm giá). Tín hiệu mua xuất hiện khi mức giá thấp mới không được xác nhận bởi chỉ báo dao động.

Bạn nên sử dụng Stochastic Oscillator kết hợp với các công cụ phân tích kỹ thuật khác (Moving Averages, Heiken Ashi, Alligator, v.v.)

Phần kết luận

Stochastic Oscillator là công cụ phân tích kỹ thuật rất mạnh mẽ. Nó có một số mục đích và có thể là cơ sở của một hệ thống giao dịch tốt.

Một trong những chỉ báo kỹ thuật phổ biến nhất đối với các nhà giao dịch là Chỉ số sức mạnh tương đối (RSI). Nó được phát triển bởi J. Welles Wilder vào năm 1978 để đo tốc độ và sự thay đổi của biến động giá. Chỉ báo này cũng giúp xác định trạng thái mua/bán quá mức của thị trường để mua thấp và bán cao.

Cách triển khai RSI

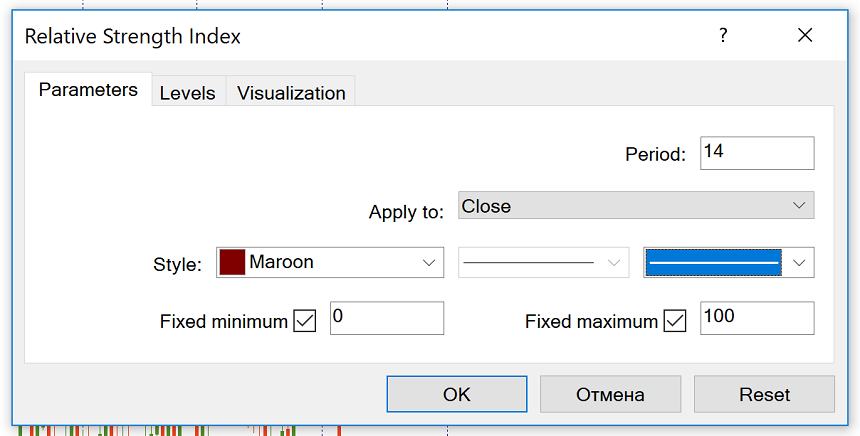

Để thêm chỉ báo RSI vào biểu đồ, hãy chọn “Chèn” – “Chỉ báo” – “Bộ dao động” – và bạn sẽ thấy “Chỉ số sức mạnh tương đối”.

Theo mặc định, MetaTrader sẽ gợi ý cho bạn số chu kỳ là “14”. Bạn có thể thay đổi thông số này nếu muốn. Các nhà giao dịch ngắn hạn thường sử dụng chỉ số RSI 9 kỳ, trong khi những người thích giao dịch dài hạn hơn lựa chọn chỉ số RSI 25 kỳ. Nói chung, khoảng thời gian càng nhỏ thì chỉ báo sẽ càng có nhiều biến động.

Cách diễn giải chỉ số sức mạnh tương đối

Các chỉ số của chỉ báo dao động trong khoảng từ 0 đến 100. Bạn cũng có thể thêm một đường trung bình là 50. Nếu RSI ở trên điểm này, động lượng sẽ tăng và việc tìm kiếm cơ hội mua sẽ hợp lý hơn. Khi chỉ số RSI giảm xuống dưới 50, đó là dấu hiệu của một xu hướng giảm giá mới, vì vậy hãy xem xét mở giao dịch bán.

Thị trường đã được mua lại hoặc bán lại

Giống như các chỉ báo dao động khác, RSI giúp biết khi nào một tài sản đang được mua lại hoặc bán lại. Đối với RSI, bạn nên theo dõi các mức 70 và 30. Nếu RSI tăng trên mức giới hạn 70, điều đó có nghĩa là thị trường đang mua quá mức và có thể được sửa chữa. Nếu chỉ số RSI giảm xuống dưới đường thứ 30, tài sản sẽ được bán lại và có thể chuyển lên các mức cao hơn.

Tuy nhiên, hãy lưu ý rằng phương pháp này không phù hợp để giao dịch theo xu hướng mạnh khi chỉ số RSI có thể duy trì trạng thái mua quá mức hoặc bán quá mức trong thời gian dài. Nếu bạn có bằng chứng cho thấy thị trường đang có xu hướng mạnh, hãy cân nhắc việc bán khi RSI quá bán trong một xu hướng giảm và mua khi RSI quá mua trong một xu hướng tăng.

Bạn có thể tăng chất lượng của tín hiệu RSI khi bạn chỉ theo dõi những tín hiệu theo hướng của xu hướng khi chỉ báo rời khỏi các mức quan trọng. Ví dụ: bạn có thể mua trong một xu hướng tăng khi RSI trên 30.

thị trường đảo chiều

Hơn nữa, sự khác biệt giữa chỉ số RSI và giá có thể cảnh báo thị trường đảo chiều. Khi mức cao mới của giá không được xác nhận bởi mức cao mới trong chỉ báo RSI, thì đó là sự phân kỳ giảm giá, đây là một tín hiệu tiêu cực. Khi giá hình thành đáy thấp hơn nhưng mức tối thiểu của RSI cao hơn mức trước đó, đó là sự phân kỳ có lợi cho phe bò.

RSI thường được sử dụng kết hợp với một bộ dao động khác, MACD. Trong khi RSI đo lường sự thay đổi giá liên quan đến mức cao và mức thấp gần đây, thì MACD đo lường mối quan hệ giữa hai EMA. Cùng với nhau, RSI và MACD là những sự kết hợp mạnh mẽ.

Phần kết luận

Nhà giao dịch thành thạo phải biết RSI là gì và cách sử dụng nó. Đảm bảo rằng phân tích của bạn không chỉ dựa trên RSI mà còn bao gồm khảo sát hành động giá cũng như các chỉ báo kỹ thuật khác. Hãy nhớ rằng các tín hiệu của Chỉ số sức mạnh tương đối là đáng tin cậy nhất khi chúng tương ứng với xu hướng dài hạn.

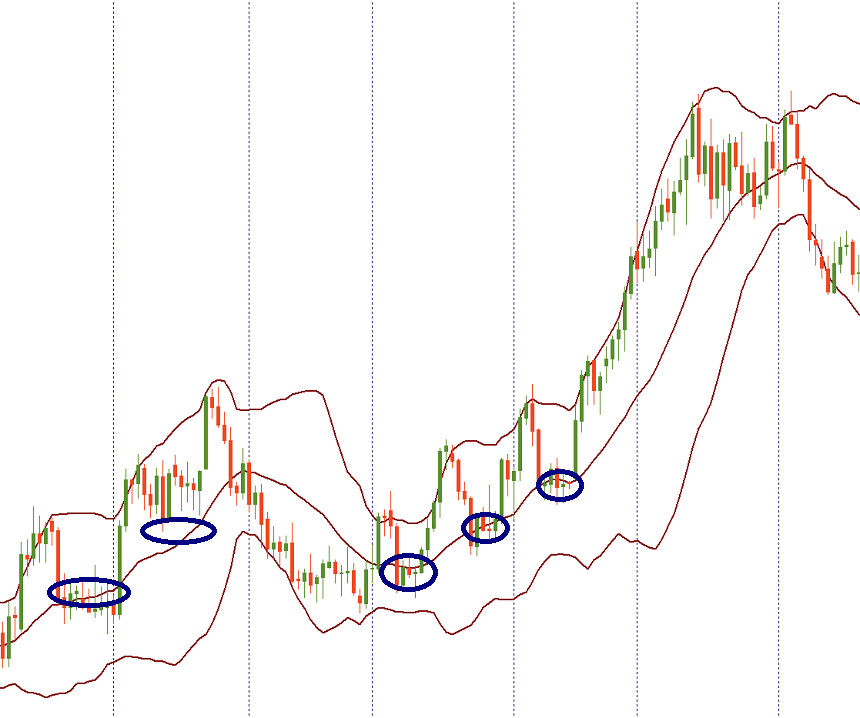

Một trong những chỉ báo xu hướng cổ điển là chỉ báo Dải bollinger (BB), được phát triển bởi John Bollinger. Cuốn sách Bollinger on Bollinger Bands của ông có mô tả chi tiết về cách sử dụng nó một mình cũng như với các công cụ phân tích kỹ thuật khác. BB rất phổ biến đối với các nhà giao dịch trên toàn thế giới. Đây là một loại biểu đồ thống kê mô tả giá cả và sự biến động theo thời gian của một công cụ tài chính hoặc hàng hóa, sử dụng phương pháp công thức.

Giới thiệu về dải bollinger

Chỉ báo được tạo thành từ 3 dòng – một dải ở giữa và hai dải bên ngoài. Dải ở giữa là đường trung bình động, thường có chu kỳ là 20. Thông thường, các dải bên ngoài được đặt 2 độ lệch chuẩn ở trên và dưới của dải ở giữa.

Dải bollinger rất giống với chỉ báo Phong bì. Sự khác biệt là các đường viền của Phong bì nằm bên trên và bên dưới đường trung bình động ở khoảng cách cố định tính bằng %, trong khi đường viền của các dải Bollinger được tính toán trên cơ sở độ lệch chuẩn thay đổi liên tục.

Làm thế nào để thực hiện

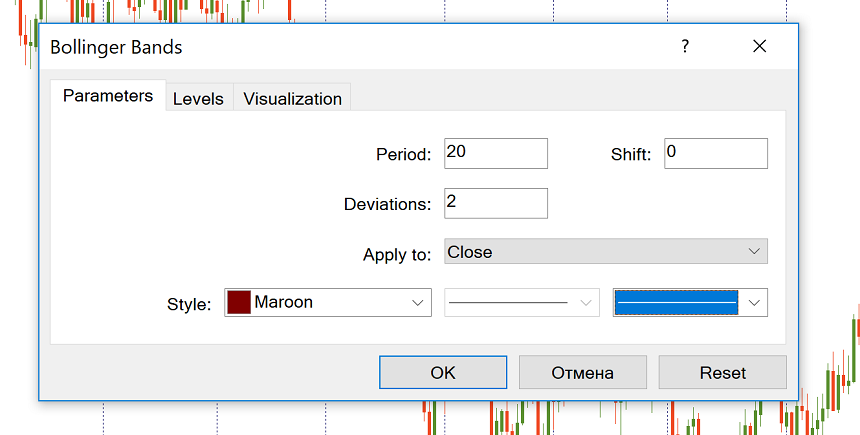

Trong bộ MetaTrader mặc định, Dải bollinger được bao gồm. Bạn có thể thêm nó vào biểu đồ từ “Chèn” – “Chỉ báo” – “Xu hướng” và sau đó chọn “Dải bollinger”.

MT theo mặc định sẽ cung cấp cho bạn 20 là khoảng thời gian và 2 cho độ lệch. Bạn có thể thay đổi các thông số này nếu muốn. Bạn nên sử dụng các khoảng thời gian từ 13 đến 24, trong khi độ lệch phải nằm trong khoảng từ 2 đến 5. Ví dụ: có thể sử dụng 50 và 2,1 cho các khung thời gian dài hơn và 10 và 1,9 cho các khung thời gian ngắn hơn. Lưu ý rằng khoảng thời gian càng nhỏ thì càng có nhiều cơ hội giao dịch được cung cấp bởi chỉ báo. Tuy nhiên, số lượng tín hiệu sai cũng sẽ nhiều hơn. Đồng thời, chỉ báo trở nên ít nhạy cảm hơn khi khoảng thời gian lớn. Điều này không phù hợp với các thị trường có độ biến động thấp.

Trước khi đưa ra kết luận, bạn nên điều chỉnh dải Bollinger cho tài sản mà mình giao dịch. Nếu giá vượt qua dải trên hoặc dải dưới quá thường xuyên, thì cần phải tăng khoảng thời gian. Có ý nghĩa để giảm khoảng thời gian, Nếu giá hiếm khi đạt đến các dải bên ngoài, .

BB có thể được sử dụng trên tất cả các khung thời gian, mặc dù chỉ báo này phổ biến hơn đối với khung thời gian trong ngày. Các dải Bollinger cũng có thể được áp dụng cho một bộ tạo dao động được vẽ trong một cửa sổ riêng bên dưới biểu đồ giá. Ví dụ: bạn có thể áp dụng BB lên RSI bằng cách chọn “Dữ liệu của chỉ báo trước” hoặc “Dữ liệu của chỉ báo đầu tiên” trong menu thả xuống “Áp dụng cho” của dải bollinger.

Cách sử dụng dải Bollinger để giao dịch Forex

Giả định là giá dành 95% thời gian giữa các dải bollinger bên ngoài và chỉ 5% thời gian bên ngoài chúng.

Các dải bollinger giúp xác định độ lệch lớn như thế nào so với giá trung bình của một cặp tiền tệ.

Đường giữa có thể được sử dụng làm mức hỗ trợ/kháng cự, trong khi các đường viền bên ngoài có thể đóng vai trò là mục tiêu lợi nhuận. Ngoài ra còn có các chiến lược đề xuất đảo ngược giao dịch từ các dải bên ngoài.

Độ dốc của BB và vị trí của giá so với dải giữa cho phép đánh giá hướng của xu hướng hiện tại. Đó là một xu hướng tăng, nếu các dải Bollinger có xu hướng tăng và giá có xu hướng nằm trên đường giữa.

Đó là một xu hướng giảm, nếu độ lệch của dải là âm và giá dành phần lớn thời gian bên dưới đường giữa.

Bollinger Bands như một chỉ báo về sự biến động

Tính năng chính của BB là các đường của chỉ báo phản ứng với sự biến động của thị trường: các dải mở rộng khi độ biến động cao (ví dụ: khi một bản tin quan trọng được phát hành) và thu hẹp khi nó giảm.

Do đó, Dải bollinger giúp nhận biết thời điểm thị trường chuyển từ trạng thái bình tĩnh sang trạng thái hoạt động. Khi các dải đến gần nhau hơn, chúng cho chúng ta biết rằng chúng ta đang giao dịch trên thị trường không biến động và một giai đoạn biến động đang cận kề. Do đó, có thể mong đợi sự bứt phá của phạm vi gần đây.

Bạn có thể xem ví dụ về điều này ở hình bên dưới: các dải nén lại và sau đó giá vượt qua ngưỡng kháng cự và thực hiện các bước di chuyển lớn lên phía trên.

Trong một xu hướng thị trường, nếu các nhóm mở rộng, điều này cho thấy sự tiếp tục của xu hướng. Nếu chúng trở nên hẹp, điều này có thể báo hiệu rằng xu hướng đang yếu đi và có thể sớm đảo chiều.

Lưu lượng giao dịch bên ngoài biên giới bên ngoài

Thông thường, khi giá vượt qua thanh bên ngoài của Bollinger, điều này báo hiệu sự bắt đầu hoặc tiếp tục của xu hướng. Nếu giá chạm và phá đỉnh BB thì đây là xu hướng tăng. Nếu giá tiếp tục tấn công BB dưới, đây là một xu hướng giảm.

Thông thường, giá không vượt quá 4 nến ngoài dải Bollinger bên ngoài. Sau đó, một sự điều chỉnh diễn ra. Lưu ý rằng khi thị trường đang có xu hướng, giá có thể dành nhiều thời gian trong khu vực / trên một trong các làn đường bên ngoài.

Giao dịch đảo ngược từ các dải bên ngoài

Các dải Bollinger cũng có thể hoạt động như một bộ tạo dao động. Khi giá đạt đến giới hạn trên, tài sản được giao dịch ở mức giá tương đối cao và được coi là định giá quá cao. Khi giá đạt đến giới hạn dưới, tài sản được giao dịch ở mức giá tương đối thấp và được coi là bán lại. Kiến thức phổ biến là các điều kiện mua quá mức và bán quá mức dẫn đến sự điều chỉnh.

Tuy nhiên, nếu xu hướng mạnh, giá có thể duy trì ở dải Bollinger trên/dưới hoặc thậm chí vượt ra ngoài nó mà không bị thoái lui trong một khoảng thời gian dài như chúng ta đã học được từ đoạn trước. Do đó, nếu bạn muốn giao dịch khi giá hồi lại từ dải Bollinger trên hoặc dưới, bạn sẽ cần xác nhận về sự đảo chiều của thị trường từ các mô hình nến hoặc chỉ báo khác.

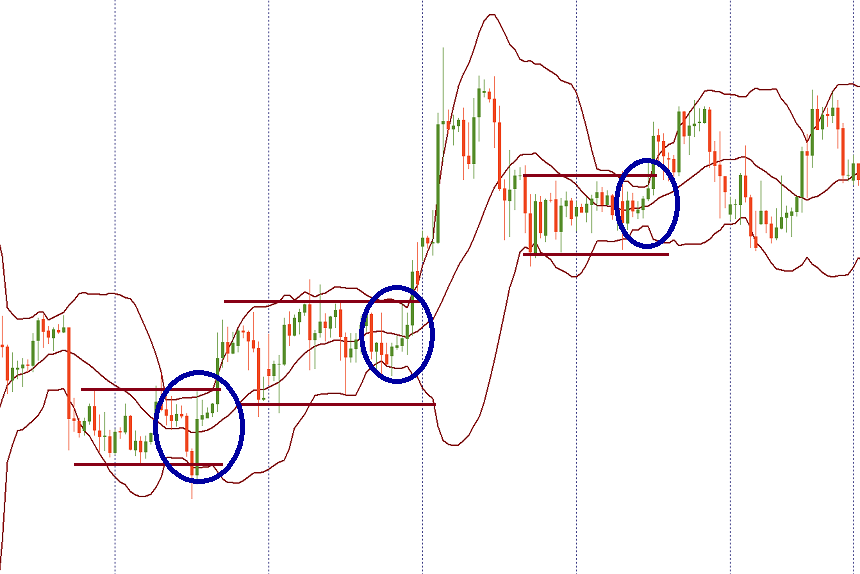

Hình trên cho thấy sự đảo chiều đi xuống từ BB trên được xác nhận bởi mô hình nến giảm (bắt đầu buổi tối) và sự phân kỳ giảm giữa RSI và biểu đồ giá.

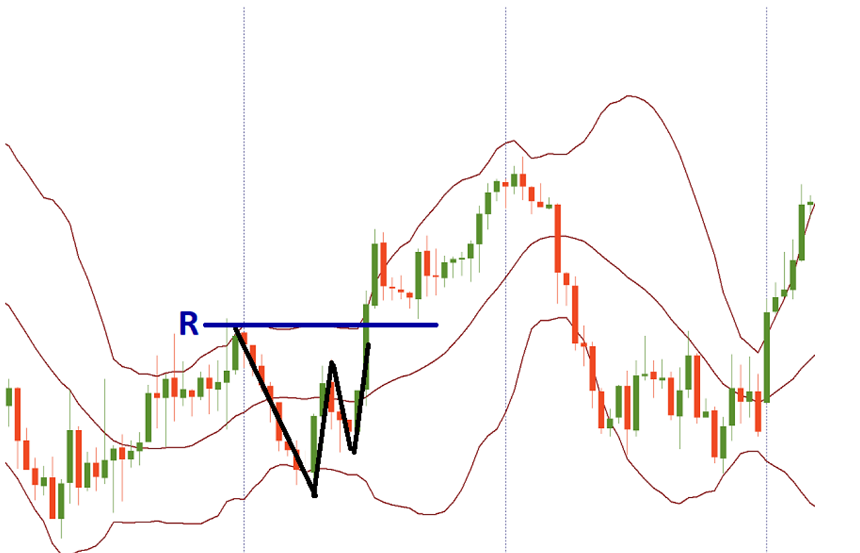

Gần các dải Bollinger bên ngoài, có các ví dụ về một loại hành động giá cụ thể. Đáy chữ W có thể hình thành trong một xu hướng giảm và bao gồm hai mức phản ứng thấp. Đáy thứ hai phải thấp hơn đáy thứ nhất và nằm trên dải dưới. M-top ngược lại với W-bottom. Ở dạng cơ bản nhất, nó tương tự như mô hình hai đỉnh. Tuy nhiên, mức phản ứng cao không phải lúc nào cũng bằng nhau. Mức cao đầu tiên có thể cao hơn hoặc thấp hơn mức thứ hai. Việc sử dụng Dải bollinger cho các tín hiệu 'M' và 'W' dường như cung cấp các dấu hiệu sớm hơn so với các dấu hiệu do các mẫu biểu đồ 'M' và 'W' thông thường tạo ra.

Giao dịch pullback và giao nhau từ đường giữa

Đường trung tâm hoạt động như một mức hỗ trợ/kháng cự động. Nếu giá vượt qua BB trung bình, nó báo hiệu sự thay đổi trong xu hướng. Hãy chắc chắn để tìm kiếm xác nhận trong những trường hợp như vậy.

Lưu ý rằng giá thường kiểm tra các mức vượt ra ngoài đường giữa trước khi quay đầu lại và những điểm phá vỡ giả đó có thể khiến các nhà giao dịch bối rối.

Nếu giá lệch khỏi thanh dưới cùng và vượt qua đường giữa, thì thanh trên cùng sẽ là mục tiêu giá trên. Trong một xu hướng tăng mạnh, giá thường dao động giữa dải trên và dải giữa. Do đó, trong một xu hướng tăng mạnh, hãy cân nhắc tìm kiếm các cơ hội mua tầm trung. Nếu xu hướng tăng không quá mạnh, các điều chỉnh có thể sâu hơn và chạm tới BB dưới. Trong một xu hướng giảm mạnh, hãy tìm cơ hội bán trên BB trung bình. Nếu xu hướng giảm không quá mạnh, việc chuyển hướng có thể dẫn đến việc tăng giá của BB.

Phần kết luận

Chỉ báo dải bollinger là một công cụ kỹ thuật rất hữu ích có thể tạo thành nền tảng vững chắc cho một hệ thống giao dịch rất tốt. Nó cung cấp các mức hỗ trợ và kháng cự động và trực quan hóa mức độ biến động. Hãy dành thời gian của bạn để làm chủ công cụ này!

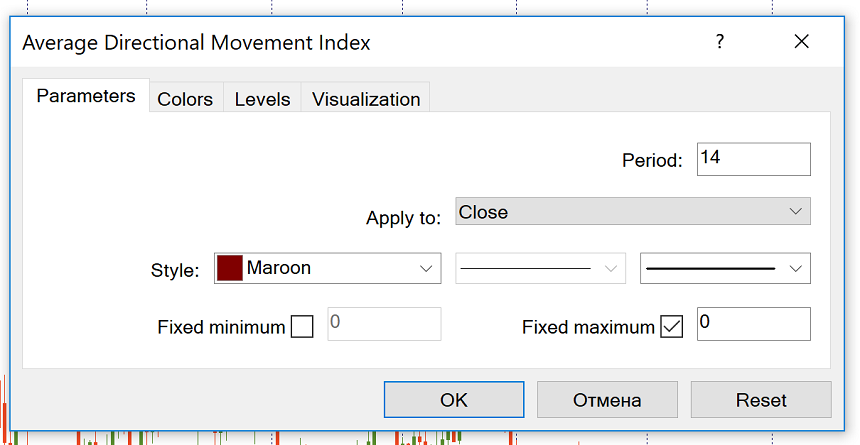

Chỉ số định hướng trung bình, hay ADX, là chỉ báo độ mạnh của xu hướng. Các nhà giao dịch theo xu hướng muốn tìm một xu hướng mạnh và mở các vị thế theo hướng của nó. ADX giúp đánh giá mức độ mạnh mẽ của xu hướng.

Chỉ báo dựa trên mức trung bình của phần mở rộng của phạm vi giá trong một khoảng thời gian.

Cách áp dụng chỉ số hướng trung bình

Bạn có thể thêm ADX vào biểu đồ bằng cách nhấp vào “Chèn” – “Chỉ báo” – “Xu hướng”, sau đó chọn “Chỉ số chuyển động theo hướng trung bình”.

Theo mặc định, số khoảng thời gian được đặt là '14'. Bạn có thể thay đổi số này nếu muốn.

Cách giao dịch bằng chỉ báo ADX

Chỉ báo MT4 tự động bao gồm 3 dòng:

Bản thân Chỉ số định hướng trung bình (ADX) (đường màu nâu dày). Các giá trị của nó nằm trong khoảng từ 0 đến 100. Đường này ghi lại độ mạnh của xu hướng nhưng không cho biết hướng của nó.

Chỉ báo chuyển động định hướng cộng (+ DMI) (đường màu xanh lá cây) là sự khác biệt giữa hai mức cao liên tiếp.

Chỉ báo chuyển động hướng trừ (-DMI) (đường màu đỏ) là sự khác biệt giữa hai mức thấp liên tiếp.

Đường ADX được sử dụng để xác định xem một tài sản có xu hướng hay không. Có một xu hướng mạnh khi ADX trên 25, do đó, nên sử dụng các chiến lược giao dịch theo xu hướng. Do đó, khi ADX dưới 25, tốt hơn hết là tránh giao dịch theo xu hướng và chọn chiến lược giao dịch phù hợp. Tại những thời điểm như vậy giá đi vào phạm vi. Cần lưu ý rằng ADX có thể được sử dụng để xác thực một khoảng ngắt. Khi ADX tăng từ dưới 25 lên trên 25, điều đó có nghĩa là giá đủ mạnh để tiếp tục theo hướng đột phá.

giá trị ADX

Có nhiều mức giá trị ADX hơn. Bạn có thể kiểm tra chúng trong bảng dưới đây:

Nói chung, khi đường ADX tăng lên, sức mạnh của xu hướng tăng lên và giá di chuyển theo hướng của xu hướng. Khi đường đi xuống, sức mạnh của xu hướng giảm và giá trải qua quá trình điều chỉnh hoặc hợp nhất. Lưu ý rằng đường ADX giảm không có nghĩa là xu hướng đang quay trở lại. Nó đơn giản có nghĩa là xu hướng hiện tại đang suy yếu.

Ngoài ra, nếu bạn nhìn vào chuỗi các đỉnh của ADX, bạn sẽ nhận được thông tin về quán tính của xu hướng. Nếu có một loạt các đỉnh ADX cao hơn, xu hướng tăng lên. Điều này sẽ cho phép nhà giao dịch biết rằng họ có thể giữ xu hướng mở trong khi vẫn để lợi nhuận chảy vào. Một loạt các đỉnh ADX thấp hơn có nghĩa là xu hướng đang giảm. Hãy nhớ rằng, mặc dù suy thoái, xu hướng có thể tiếp tục. Tuy nhiên, trong trường hợp này, nhà giao dịch nên chú ý và chọn lọc hơn về các cảnh báo vào lệnh mới. Có thể là khôn ngoan nếu thắt chặt việc đình chỉ các vị trí hiện có hoặc xem xét tăng một phần.

Tín hiệu ADX cổ điển

+ DMI và -DMI xác định hướng di chuyển. Nói chung phe bò chiếm ưu thế khi + DMI lớn hơn – DMI, trong khi phe gấu có lợi thế hơn khi -DMI lớn hơn. Các đường chéo + DMI và -DMI tạo nên một hệ thống giao dịch kết hợp với ADX.

Tín hiệu “Mua” xuất hiện khi + DMI vượt lên trên -DMI (ADX phải trên 25). Dừng lỗ thường được đặt ở cuối ngày tín hiệu. Tín hiệu mua vẫn có hiệu lực miễn là mức thấp này được duy trì ngay cả khi + DMI cắt ngược từ bên dưới – DMI.

Ngược lại, tín hiệu “bán” xảy ra khi -DMI vượt lên trên + DMI (ADX phải trên 25). Đầu ngày tín hiệu trở thành điểm dừng lỗ ban đầu.

Phần kết luận

Đối với các nhà giao dịch theo xu hướng, Chỉ số định hướng trung bình có thể là một công cụ rất hữu ích. Nên sử dụng ADX kết hợp với phân tích hành động giá và các chỉ báo kỹ thuật khác.

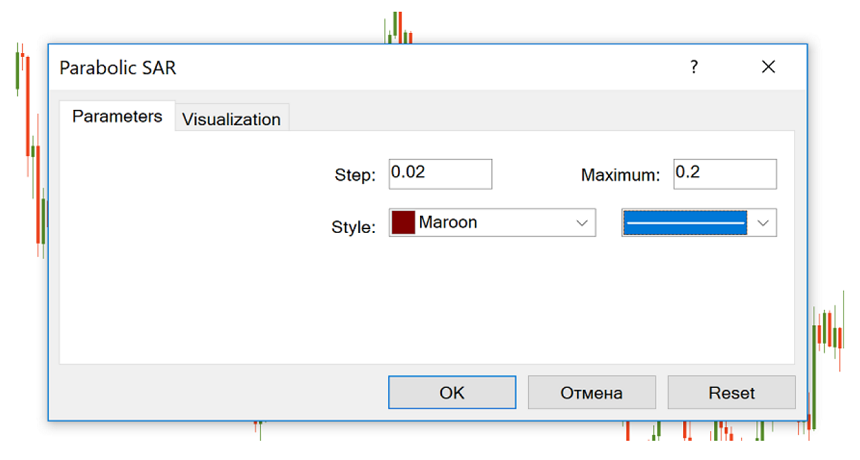

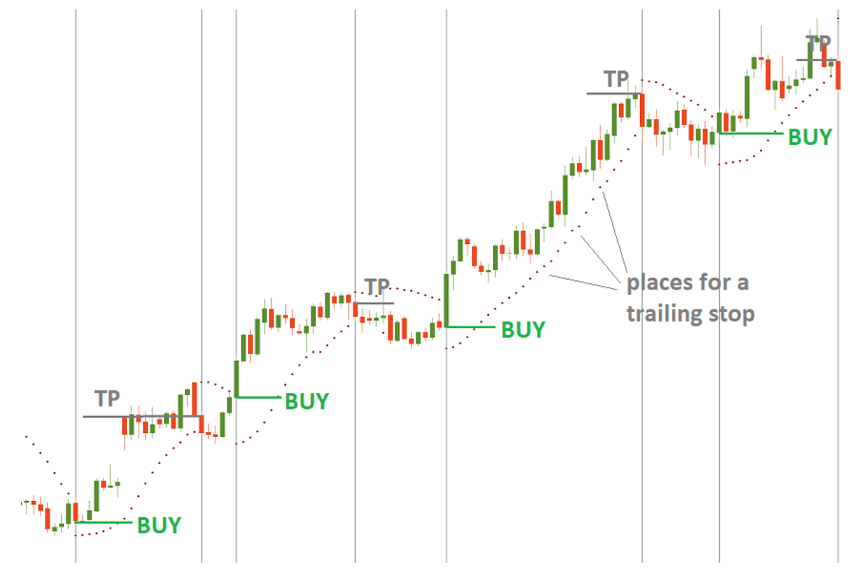

Parabolic SAR là một công cụ mạnh mẽ giúp bạn phân tích các xu hướng. SAR là viết tắt của Stop and Back. Điều này có nghĩa là chỉ báo không chỉ có thể xác định xu hướng mà còn báo hiệu thời điểm đóng giao dịch theo xu hướng và nhìn theo hướng ngược lại. Chỉ báo được phát triển bởi J. Welles Wilder, người cũng được biết đến với việc tạo ra các công cụ như ATR và RSI.

Cách triển khai SAR

Parabolic SAR được bao gồm trong bộ mặc định của MetaTrader. Bạn có thể thêm nó vào biểu đồ bằng cách nhấp vào “Insert” – “Indicators” – “Oscillators” và sau đó chọn “Parabolic SAR”.

Chỉ báo có 2 tham số mà bạn cần đặt: “bước” và “tối đa”. Giá trị mặc định của chúng là 0,02 và 0,2. Bước là độ lớn của gia tốc. Hệ số gia tốc bắt đầu với giá trị này và sau đó tăng theo kích thước bước với mỗi mức tối đa mới (hoặc mức thấp đối với xu hướng giảm) đến giá trị được xác định bởi tham số tối đa.

Bạn có thể bắt đầu với các tham số mặc định của chỉ báo và sau đó điều chỉnh chúng cho phù hợp với nội dung bạn đang giao dịch, khung thời gian bạn sử dụng và phong cách giao dịch của bạn. Tùy thuộc vào lựa chọn của bạn, chỉ báo có thể ít nhiều nhạy cảm về giá. Hệ số tăng tốc càng cao thì giá càng gần. Tuy nhiên, bạn không nên đặt nó quá cao vì sẽ có quá nhiều đảo chiều trong trường hợp này. Wilder khuyên không nên đặt mức tối đa trên 0,22.

Cách diễn giải chỉ báo SAR parabol

Parabolic rất dễ sử dụng. Làm cho các điểm xác định xu hướng. Khi các điểm nằm dưới giá, xu hướng tăng, trong khi các điểm nằm trên xu hướng giảm.

Khi xu hướng thay đổi hướng, tín hiệu parabol sẽ đưa ra tín hiệu đầu vào. Nó báo hiệu một đợt giảm giá khi nó cắt giá lên trên và hình thành 3 điểm giảm dần phía trên các chân nến.

Các tín hiệu parabol roi vọt khi nó vượt qua giá về phía sau và tạo thành 3 điểm tăng dần bên dưới nến.

Chỉ báo cung cấp trợ giúp tuyệt vời trong việc xác định điểm bắt đầu. Giải pháp rất đơn giản: đóng giao dịch mua khi SAR trở lại trên giá và đóng giao dịch bán khi Parabolic trở lại dưới giá. Bằng cách này, bạn chỉ giữ các vị trí mở theo hướng chuyển động của chỉ báo.

Ngoài ra, Parabolic SAR cung cấp một khuôn khổ cho các điểm dừng tiếp theo. Trong một xu hướng tăng, chỉ báo sẽ tăng sau khi giá tăng. Di chuyển lệnh Cắt lỗ của bạn từ điểm này sang điểm tiếp theo để hạn chế rủi ro và chặn lợi nhuận.

Phần kết luận

Parabolic SAR là một chỉ số mạnh mẽ và độc đáo. Nó hoạt động tốt nhất trong một thị trường hợp thời trang với các đợt phục hồi và suy thoái kéo dài. Tuy nhiên, ở thị trường nước ngoài, có nguy cơ cao nhận được cảnh báo sai.

SAR sẽ hoạt động tốt khi kết hợp với các chỉ báo kỹ thuật khác như ADX. Nếu ADX xác nhận một xu hướng mạnh, thì bạn sẽ có thể sử dụng SAR parabol với độ tin cậy cao hơn.

Alligator là một chỉ số được phát triển bởi Bill Williams. Mục đích của nó là xác định một xu hướng và hướng của nó, đồng thời lọc các tín hiệu tốt khỏi các tín hiệu xấu, do đó tránh thị trường bị giới hạn phạm vi có thể dẫn đến thua lỗ.

Xây dựng chỉ báo Alligator

Chỉ báo bao gồm 3 đường trung bình động được bù đắp cho tương lai:

Bill Williams gọi những đường trung bình động này là “đường cân bằng”. Bạn có thể thấy rằng anh ấy cũng đã đặt tên sáng tạo cho chỉ báo và các thành phần của nó. Ý tưởng của ông là đưa ra một ví dụ chứng minh hành vi của thị trường. Ví dụ này là một con cá sấu xen kẽ giữa thời kỳ ngủ và săn mồi.

Cách diễn giải chỉ báo Alligator

Khi Hàm, Răng và Môi đan xen vào nhau, điều đó có nghĩa là Cá sấu đang ngủ và không có xu hướng tăng hoặc giảm trên thị trường. Bill Williams khuyên bạn nên đứng ngoài thị trường trong những khoảng thời gian như vậy. Cá sấu ngủ càng lâu, nó càng đói khi thức dậy. Khi thức dậy sau một giấc ngủ dài, nó mở miệng (đường trung bình động phân kỳ) và sẵn sàng ăn một miếng lớn thị trường. Đã đến lúc giao dịch! Cá sấu sẽ đẩy giá đi và mang lại lợi nhuận kha khá cho nhà giao dịch. Sau khi ăn đủ, Cá sấu đi ngủ trở lại (các đường trung bình động hội tụ), vì vậy đã đến lúc chốt lời.

Nếu cá sấu không ngủ, thị trường đang trong xu hướng tăng hoặc xu hướng giảm.

Các đường cân bằng có thể cung cấp hỗ trợ/kháng cự trong giai đoạn xu hướng. Giá có thể vượt quá đường màu xanh lá cây trong thời gian ngắn. Anh ta càng cố gắng vượt qua đường màu xanh lá cây, xu hướng càng trở nên yếu hơn.

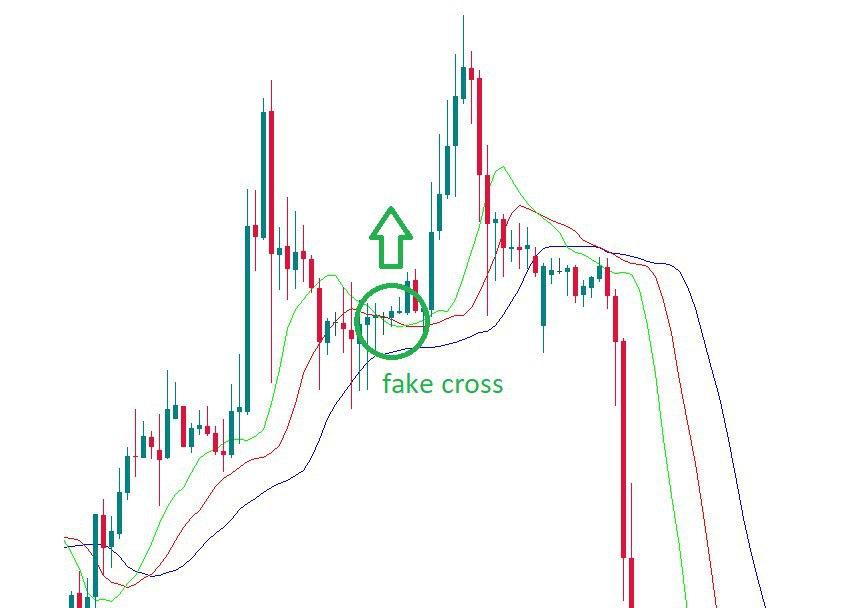

Cũng có thể tìm kiếm cái gọi là “đường chéo giả” hoặc tình huống khi vạch xanh vượt qua vạch đỏ nhưng sau đó quay lại. Nếu sự giao nhau như vậy xảy ra trong một xu hướng tăng, bạn có thể mua khi đường màu xanh lục vượt lên trên đường màu đỏ.

Kết hợp cá sấu với các nhạc cụ khác

Có thể có nhiều cách kết hợp khác nhau giữa Alligator và các công cụ phân tích kỹ thuật khác. Đây là một vài gợi ý.

Phần kết luận

Chỉ báo Alligator có một công thức độc đáo khiến nó khác biệt với một tập hợp các đường trung bình động đơn giản. Dựa trên các đường trung bình động, chỉ báo phản ứng chậm trễ với những thay đổi về giá. Đồng thời, nó có thể được sử dụng để chọn thời điểm bắt đầu một xu hướng mới, cũng như thời điểm xu hướng tiếp tục sau khi điều chỉnh. Alligator là một hệ thống giao dịch sẵn sàng sử dụng có thể đi kèm với các công cụ phân tích khác để giao dịch có độ chính xác cao hơn. Khi sử dụng Alligator, hãy kiểm tra một số mốc thời gian biểu đồ.

Tuyên bố miễn trừ trách nhiệm: Các ấn phẩm trên nền tảng này nhằm mục đích cung cấp thông tin hữu ích về các chủ đề tài chính. Nhưng chúng KHÔNG phải là tư vấn hay tư vấn tài chính. Do đó, chúng không nên được sử dụng làm khuyến nghị để đưa ra quyết định đầu tư vào bất kỳ loại sản phẩm và dịch vụ tài chính nào. Chúng tôi sử dụng nghiên cứu chuyên sâu trong lĩnh vực nhưng không đảm bảo tính đầy đủ của các tài liệu đã xuất bản. Luôn luôn tham khảo ý kiến chuyên gia trong tình huống cụ thể của bạn. Nền tảng "Ứng dụng trong cuộc sống" không chịu trách nhiệm cho bất kỳ hậu quả bất lợi nào do các hành động được thực hiện dựa trên thông tin được cung cấp trên nền tảng.